株式交換は、M&Aのスキームの1つです。現金を使わずに譲り受けを実行できるため、資金負担を抑えながらM&Aを進められる手法として注目されています。しかし、株式移転や株式交付と混同されやすいので、これらの違いと各々の活用シーンを理解することが重要です。

本記事では、株式交換の仕組みやメリット・デメリット、税務上の適格要件、株式移転との違い、実際の活用事例まで詳しく解説します。

Contents

- 1 M&A手法の一種、株式交換とは?──基本的な仕組みを解説

- 2 似ているようで目的や対価が全く違う!──株式交換・株式移転・株式交付の違い

- 3 主にクロスボーダーM&Aで使われる手法!──三角株式交換とは?

- 4 株主総会を省略してOK!──簡易株式交換と略式株式交換の違いは?

- 5 スムーズな経営統合を実現!──株式交換による共通のメリット

- 6 株価上昇でキャピタルゲインを狙える!──売り手の株式交換によるメリット

- 7 現金を使わず、業績向上を目指せる!──買い手の株式交換によるメリット

- 8 複雑な手続きが多く、専門家のサポートが必須に。──株式交換による共通のデメリット

- 9 株価変動などリスクへの覚悟が必要!──売り手の株式交換によるデメリット

- 10 株式の希薄化や経営管理に要注意!──買い手の株式交換によるデメリット

- 11 事例解説で実際のイメージを掴める!──株式交換の事例を紹介

- 12 非適格株式交換に該当すると思わぬ税負担も?──株式交換の適格要件とは?

- 13 各立場で気を付けるべきポイントを解説!──株式交換における税務上の留意事項

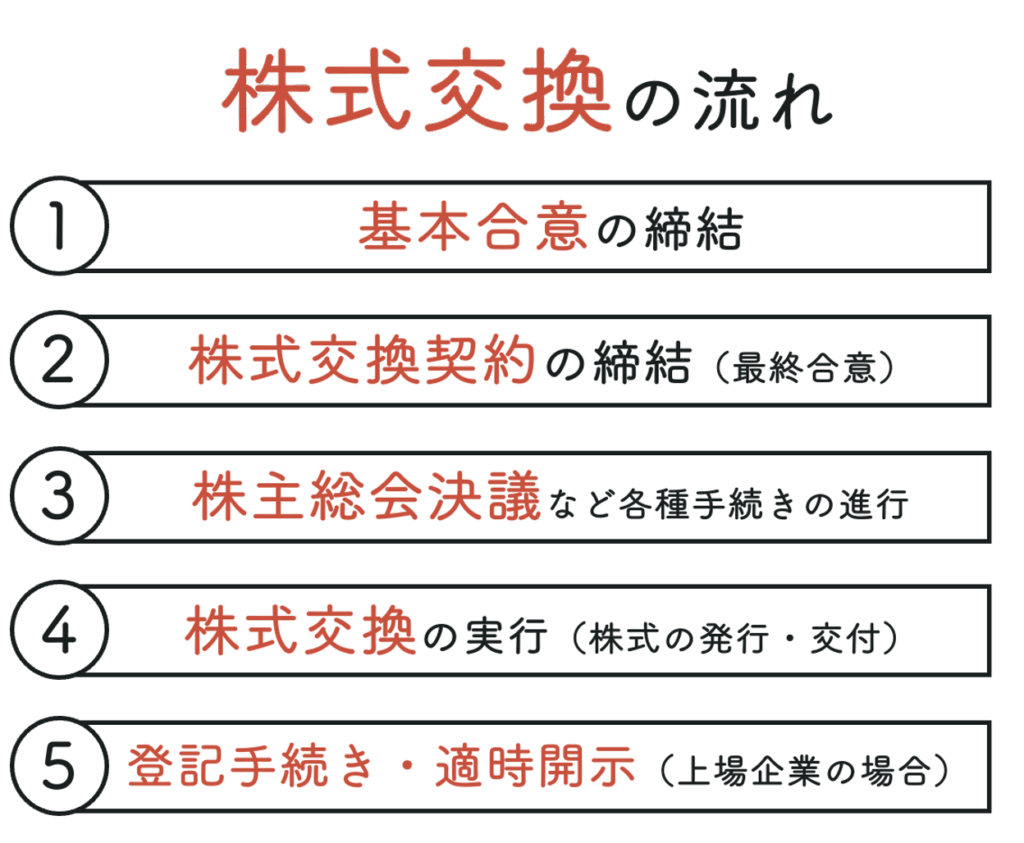

- 14 6ステップで分かりやすく解説!──株式交換の流れ・法務手続き

- 15 まとめ:株式交換は戦略的なM&A手法。納得できる形で進めることが重要!

M&A手法の一種、株式交換とは?──基本的な仕組みを解説

株式交換は1999年の商法改正により導入された手法です。それでは、株式交換の基本的な仕組みについて解説していきましょう。

株式交換の定義と目的

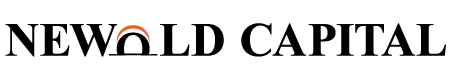

株式交換とは、譲受企業(買い手)が譲渡企業(売り手)の発行済株式をすべて取得するために、自社の株式を対価として提供するM&Aの手法のことです。

※本コラムでは、説明をわかりやすくするために、「譲受企業」を「買い手」、「譲渡企業」を「売り手」と表現します。

このスキームより、株式を取得した企業は「完全親会社」、取得された企業は「完全子会社」と呼ばれます。通常の株式譲渡との大きな違いは、譲渡対価が現金か株式かという点です。

通常のM&Aでは、買い手は対価として現金を用意する必要があるため、資金調達が課題になることもあります。一方、株式交換では現金を使わず、自社株式を交付するため、資金負担を抑えることが可能です。

株式交換が使われる場面としては、以下のようなケースが考えられます。

・買い手が現金の支出を抑えたい場合

・売り手株主に従業員が多く、M&A後のモチベーション維持が重要な場合

・売り手株主の中に反対する株主がいる可能性があるが、買い手としては100%取得を目指したい場合

株式交換では、完全親会社となる買い手の株式が、完全子会社となる売り手の株主に対価として交付されます。

なお、完全親会社の親会社株式を交付する「三角株式交換」や、現金などを一部交付することも制度上認められています。

一方で、中堅・中小企業のM&Aでは株式譲渡スキームが一般的です。この場合、買い手は売り手の株主に現金を支払い、売り手の株式を取得します。売り手側は、株式の対価として現金を受け取ることになります。

というのも、買い手が非上場企業であるケースも多く、対価が買い手の株式の場合、買い手の株式を売買するマーケットがなく、現金化が難しいためです。

似ているようで目的や対価が全く違う!──株式交換・株式移転・株式交付の違い

株式交換と似たスキームとして「株式移転」や「株式交付」があります。以下の表は、それぞれの特徴を比較したものです。

| 株式交換 | 株式移転 | 株式交付 | |

|---|---|---|---|

| 対象(親会社) | 既存企業(株式会社・合同会社) | 新設会社 | 既存企業(株式会社のみ) |

| 利用目的 | ・完全子会社化 ・企業譲受 |

持株会社の新設(ホールディングス化) | ・少数持分の取得 ・グループ化 |

| 取引主体 | 企業同士 | 既存企業と新設会社 | 企業と株主 |

| 株式取得方法 | 株式交換契約を締結し、買い手が売り手の全株式を取得。 | 既存会社の発行済の全株式を、親会社を新設し移転。 | 買い手が売り手株主の中から保有株式の譲渡に合意する者を募り、株式を取得。 |

| 効力発生のタイミング | 株式交換契約書で定めた効力発生日 | 新設会社の設立日 | 株式交付計画で定めた効力発生日 |

| 対価 | 自社株+一部現金等OK | 新設会社の株式 | 自社株式や金銭等 |

それでは、一つずつ解説していきます。

株式交付と株式交換の違い

ここでは主な違いを4つご紹介します。

◾️ 比較01

株式交換は株式を「100%取得」するときのみ使用

株式交付は株式を「過半数以上取得」するときに使用

株式交換は、完全子会社を作るために用いられる手法の一つであり、単に子会社化することや議決権の2/3の取得を目的とする場合には用いられません。一方、株式交付は完全子会社化を目的としない組織再編に使用されます。

◾️ 比較02

株式交換の取引主体は「企業同士」

株式交付の取引主体は「買い手と売り手株主」

株式交換は、買い手と売り手間の契約によって行われる組織再編であり、原則として双方の株主総会(特別決議)により実行されます。一方、株式交付は、買い手が売り手の株式を取得する行為であり、対価として買い手の自社株式を売り手企業の株主に直接交付する取引です。そのため、売り手株主の個別の同意・承諾(=売却意思)がなければ成立しません。

◾️ 比較03

株式交換の取得対価は「自社株式や金銭」を交付

株式交付の取得対価は「原則自社株式」を交付

株式交換の取得対価は、自社株式を主としつつ、一部金銭等の交付も可能です。(会社法768条1項2号)

一方、株式交付の取得対価は、自社株式に限定されており、金銭等の交付はできません。(会社法774条の3第1項3号)

◾️ 比較04

株式交換は「合同会社も親会社になれる」

株式交付は「合同会社は親会社になれず、株式会社のみが親会社になれる」

株式交換では合同会社も親会社になれますが、株式交付では株式会社のみが親会社となります。株式交付は、2021年の会社法改正で新設された制度で、「株式会社による子会社化を促進する手法」として制度設計されており、親会社となれるのは株式会社に限られています。

株式交換と株式移転の違い

ここでは主な違いを2つご紹介します。

◾️ 比較01

株式交換の目的は「完全子会社化」

株式移転の目的は「持株会社の新設(ホールディングス化)」

株式交換の目的は、買い手が売り手を完全子会社化することです。M&Aにおいては、買い手が売り手の発行済株式を100%取得し、支配権を完全に握るための手法として用いられます。

一方、株式移転の目的は、新たな持株会社を設立し、複数の企業を傘下に収めることです。これは、たとえば兄弟会社(同じ創業者が経営する複数会社)などが協議のうえ、共通の親会社を設立してグループ経営を実現するといった場面で使われます。

既存の企業がそのまま株式を新会社に移し、新会社が完全親会社として設立されるという流れです。

◾️ 比較02

株式交換の効力発生日は「株式交換契約書で定めた日」

株式移転の効力発生日は「新設会社の設立日」

株式交換は、株式交換契約を締結し、株式交換契約書で定めた日が効力発生日となります。

一方、株式移転は、既存会社の発行済の全株式を、親会社を新設して移転します。そのため、効力発生日は「新設会社の設立日」となります。

主にクロスボーダーM&Aで使われる手法!──三角株式交換とは?

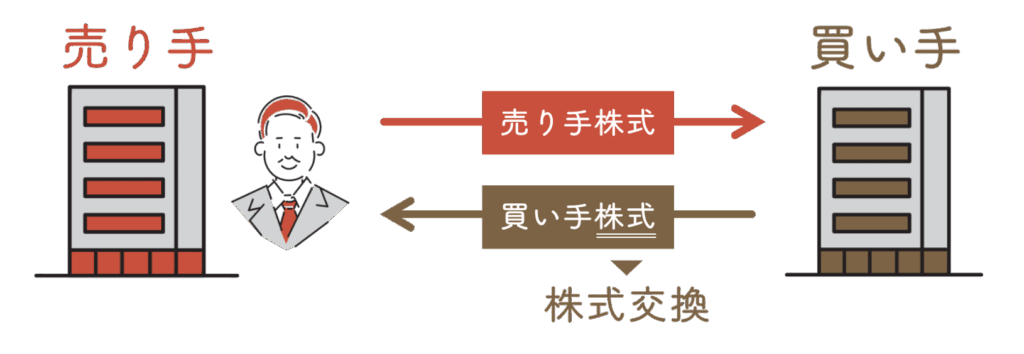

三角株式交換は株式交換の一種です。

買い手が支払う対価が買い手の親会社の株式である場合のことです。通常の株式交換の関係者として売り手と買い手の2社に加え、買い手の親会社(下図A社)が登場し、合計で3社が登場することから三角株式交換と呼ばれます。

三角株式交換の流れとしては、以下の通りです。

① 買い手の親会社が買い手に自社株式を交付

② 買い手が売り手株主に対して、親会社株式を交付

③ 売り手株主が、売り手株式を買い手に渡す

④ 買い手は、売り手を完全子会社化する

三角株式交換は、主に国際的なM&A(クロスボーダーM&A)で用いられることが多いです。会社法の規定により、外国法人は日本国内での株式交換に直接関与できませんでしたが、2007年の法改正により、組織再編時における対価の柔軟化が認められ、外国法人の株式を対価とする組織再編が可能となりました。

具体的なクロスボーダーM&Aの例としては、外国法人が日本の子会社を通じて、外国法人の株式を対価に日本の会社を子会社化するケースなどが挙げられます。また、日本国内企業同士のM&Aでは、非上場企業が存続し上場企業が消滅するケースで用いられる可能性が高いです。

株主総会を省略してOK!──簡易株式交換と略式株式交換の違いは?

株式交換について検討する際、「簡易株式交換」や「略式株式交換」といった言葉に触れた方も多いのではないでしょうか。これらのスキームを一言で簡単にまとめると、株式交換を行う上で会社への影響が比較的少ないケースや、決定権のある株主が9割を占めるケースは、株主総会を省略できるというものです。

それでは、それぞれ具体的にどういった内容なのか見ていきましょう。

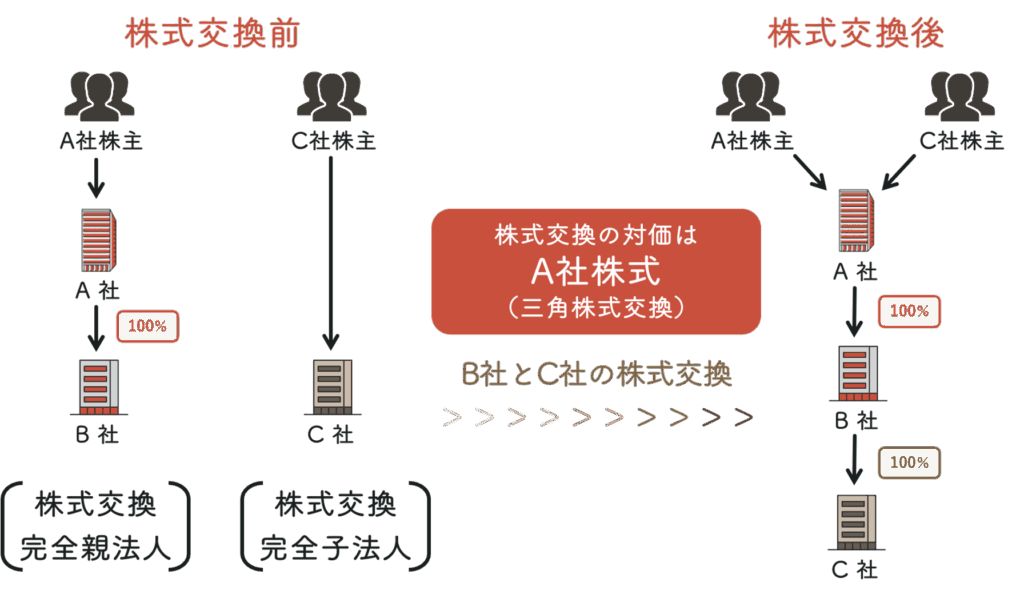

簡易株式交換

親会社が交付する対価が、その純資産額の5分の1以下である場合は、株式交換であっても株主総会の特別決議は不要です。このような株式交換を、簡易株式交換と呼びます。

ただし、対価が純資産額の5分の1以下であっても、以下のケースは株主総会の決議によって株主の承認を得なければなりません。

・株式交換に反対する株主が、発行済株式総数の6分の1を超える場合

・親会社が非上場企業で、交換対価の全部または一部が譲渡制限株式の場合 ・株式交換によって株式交換差損が生じる場合

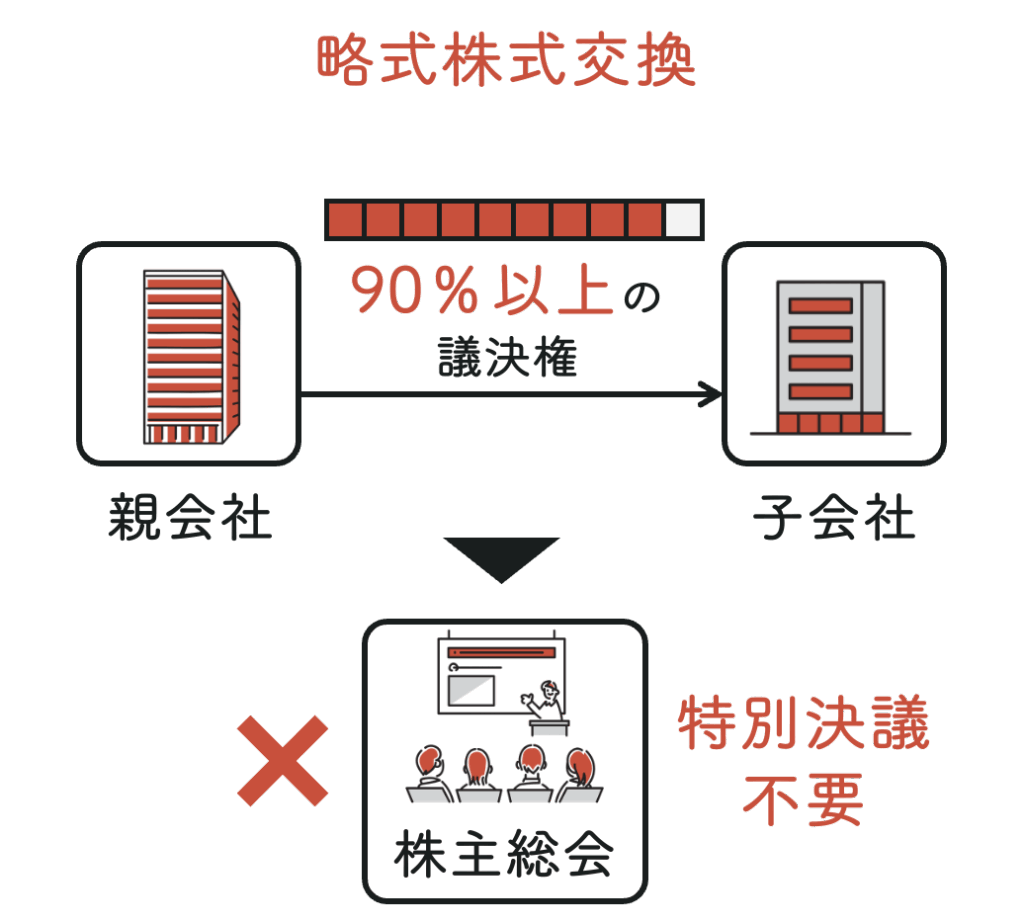

略式株式交換

略式株式交換とは、親会社が子会社の90%以上の議決権を保有している場合の株式交換のことです。株主総会の承認を必要とする実質的な理由がないため、簡易株式交換と同様に株主総会決議を省略できます。

ただし、以下のケースでは株主総会の特別決議による株主承認が必要となります。

・完全子会社が公開会社であり、株式交換により交付される株式が譲渡制限株式である場合

・完全親会社が非公開会社であり、対価の一部または全部が譲渡制限株式である場合

スムーズな経営統合を実現!──株式交換による共通のメリット

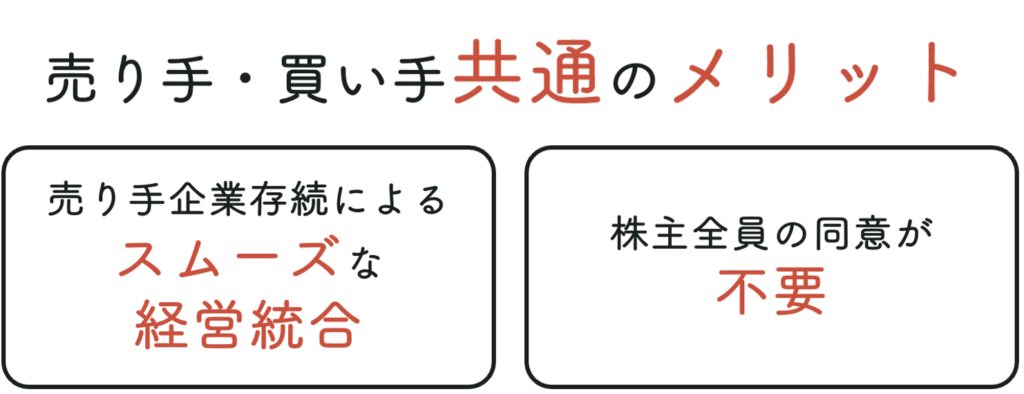

次に、売り手・買い手どちらにも共通するメリットを紹介します。共通のメリットは以下の通りです。

① 売り手企業存続によるスムーズな経営統合

② 株主全員の同意が不要

それでは、詳細を見ていきましょう。

① 売り手企業存続によるスムーズな経営統合

株式交換の仕組み上、株式交換では売り手の法人格は変わりません。そのため、各種手続きにかかる手間が比較的少ないと言えます。

また、株式交換成立前後で異なるのは株主の構成のみとなるため、売り手の独立性を維持することができます。取引先からの抵抗や従業員のモチベーションの低下なども起りにくく、緩やかにスムーズな経営統合を実現できるでしょう。

② 株主全員の同意が不要

株式譲渡とは異なり、売り手企業の株主全員の同意を得る必要がありません。売り手の株主総会の特別決議において以下の条件を満たした場合、株式交換が成立します。

・株主総会に出席した株主の議決権が全体の過半数を超えること

・株主総会に出席した株主の議決権の3分の2以上の賛成が得られること

もし売り手において株主交換に反対する株主がいても、売り手の100%の株式を、強制的に買い手へ移動させることが可能です。反対する株主には、会社に対して株式の買い取り請求を実行できます。

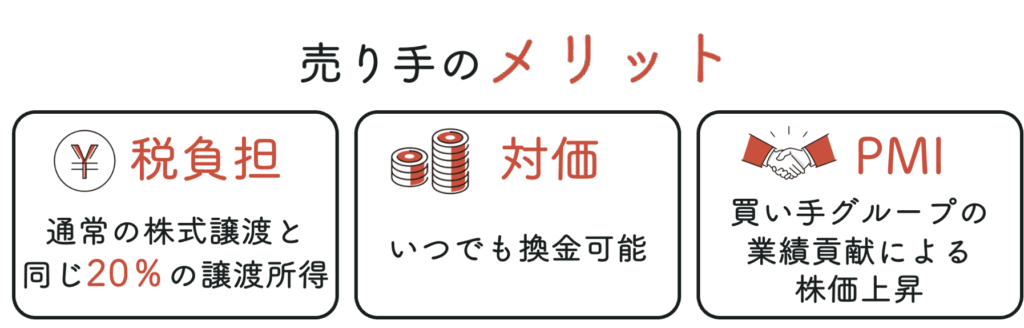

株価上昇でキャピタルゲインを狙える!──売り手の株式交換によるメリット

売り手にとっての株式交換のメリットは、以下の3つが挙げられます。

① 税負担:通常の株式譲渡と同じ20%の譲渡所得

② 対価:いつでも換金可能

③ PMI:買い手のグループの業績貢献による株価上昇が狙える

それでは、1つずつ詳しく解説していきます。

① 税負担:通常の株式譲渡と同じ20%の譲渡所得

株式交換では、通常の株式譲渡と同じく20%の譲渡所得で済むのが特徴です。また、一定要件を満たした場合、株式交換により元々所有していた株式を売却した時には税金がかからず、株式交換で得た買い手の株式を売却した際に初めて税金がかかるケースもあるので、確認しておくと良いでしょう。

② 対価:いつでも換金可能

上場企業の株式と交換する場合、換金しやすい資産を手に入れられるメリットがあります。

具体的には、売り手である売り手の株主は、買い手である買い手の株式を受け取ることになり、売り手の株主は買い手の配当金を受け取る権利を得ます。

また、親会社となる買い手が上場企業の場合、交付された株式を任意のタイミングで換金することが可能です。株価が上昇したタイミングで株を売却することにより、キャピタルゲインを期待できるでしょう。

③ PMI:買い手のグループの業績貢献による株価上昇が狙える

親会社の株価が上がれば、当然、売り手側の株主にとっても利益が増加します。

なお、株式交換では、売り手の株主に買い手の株式が交付されるため、完全子会社となった後でも継続して経営の関与が可能です。議決権の保有数次第では、買い手の経営権に一定の影響を与える可能性もあります。その結果、親会社の株価上昇に繋がるかもしれません。

株式交換に反対する少数株主を説得する際の有力な材料にもなるでしょう。

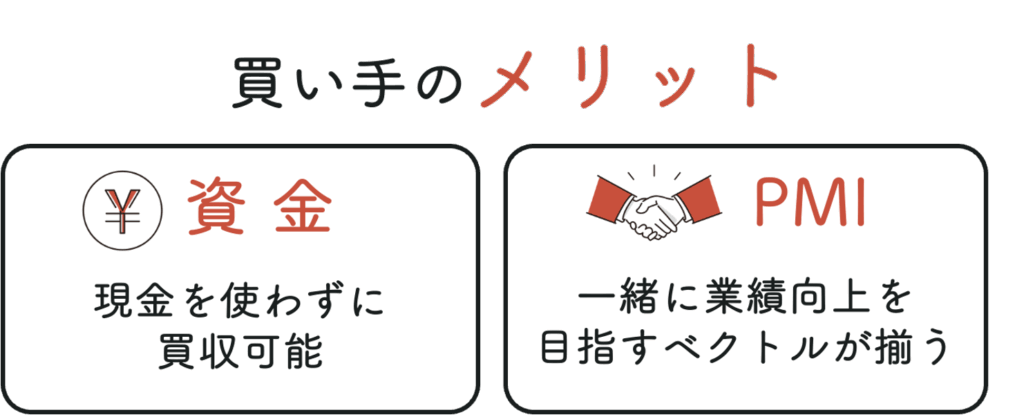

現金を使わず、業績向上を目指せる!──買い手の株式交換によるメリット

次に、買い手における株式交換のメリットについて解説します。買い手のメリットは以下の通りです。

① 資金:現金を使わずに買収可能

② PMI:一緒に業績向上を目指すベクトルが揃う

それでは詳しく見ていきます。

① 資金:現金を使わずに買収可能

現金を使わずにM&Aを実行できるため、資金調達の負担を回避できます。

株式交換の対価はある程度の柔軟性が認められており、新株や自己株式を対価とし買収を行うため、M&A資金を用意する必要はありません。そのため、買収の際に手持ち資金が少ない場合や、金融機関からの融資でM&Aを行いたくない場合などに有効な手法です。

② PMI:一緒に業績向上を目指すベクトルが揃う

売り手企業のオーナーが親会社の株主として残るため、PMIの成功確率が高まります。 売り手のメリットでも先述した通り、株式交換では売り手である売り手の株主は買い手の株式が交付され、親会社の経営に参画することが可能です。親会社だけで経営するよりも、多角的な面から業績向上を目指せます。もちろん、親会社の株価が向上すれば、売り手企業にもメリットがあるので、PMIの成功を期待できるでしょう。

複雑な手続きが多く、専門家のサポートが必須に。──株式交換による共通のデメリット

多数のメリットがある一方で、デメリットもいくつか存在します。売り手・買い手、どちらにも共通するデメリットとして「株主総会での特別決議や複雑な手続きが必要になる」という点です。

株式交換では原則、株主総会での特別決議において、議決権の過半数を有する株主が出席し、そのうち3分の2以上の同意が必要です。株主総会の開催にあたり、招集通知などの手続きも必要であり、費用も時間もかかるでしょう。なお、株式交換に反対する株主が3分の1を超えた場合は、株式交換ができません。

また、株価算定をはじめ、財務の専門知識がないと厳しい手続きが多々あります。中には後々裁判になるケースも少なくないため、専門家によるサポートが必須となるでしょう。

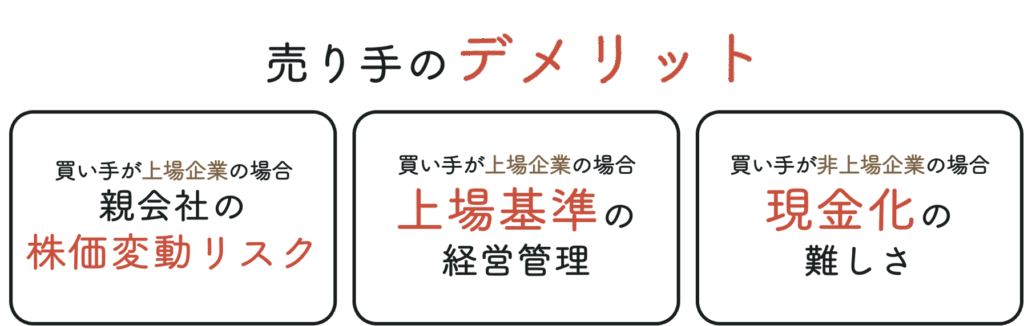

株価変動などリスクへの覚悟が必要!──売り手の株式交換によるデメリット

売り手の株式交換におけるデメリットは以下の通りです。

① 取得する親会社の株価変動リスクを受ける

② 統合後の経営管理で、上場基準を求められる

③ 買い手が非上場企業の場合、現金化が難しい

株式交換を選択するべきかどうか十分に検討するためにも、デメリットの詳細もしっかり見ていきましょう。

① 買い手が上場企業の場合、取得する親会社の株価変動リスクを受ける

買い手企業の株価が下がると、売却時のリターンも減少してしまいます。

買い手企業が上場企業の場合、売り手の株主は取得した買い手の株式に対して株式市場の変動リスクを負うことになります。株価が上昇すればキャピタルゲインを得ることができる一方、株価が下落するリスクも考慮する必要があるでしょう。

② 買い手が上場企業の場合、統合後の経営管理で上場基準を求められる

上場企業の子会社になることで、より厳格な管理が必要になるケースもあります。

例えば、上場企業は証券取引所や金融当局の規制や報告義務を厳格に守らなければなりません。それに伴い、子会社としても定期的な財務報告や内部監査、ガバナンスの強化が求められます。場合によっては、短期的な業績の改善や株価の上昇、長期的な成長戦略などが求められることもあるでしょう。

③ 買い手が非上場企業の場合、現金化が難しい

売り手にとって株式交換は、自社に現金が入ってこないスキームです。

例えば、買い手が非上場企業で、非上場企業の株式で交換される場合、株式を売買するマーケットがありません。そのため、売り手は対価として得た株式を現金化するのが困難となります。買い手企業の上場区分については注意が必要となるでしょう。

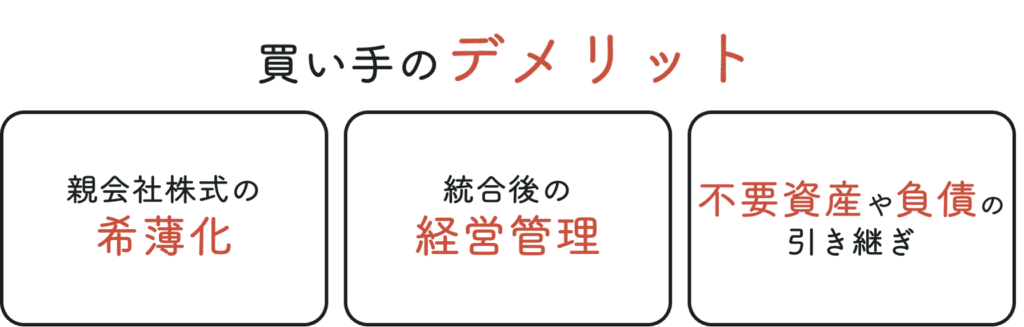

株式の希薄化や経営管理に要注意!──買い手の株式交換によるデメリット

次に買い手のデメリットについてです。株式交換における買い手のデメリットとして、以下の内容が挙げられます。

① 親会社の株式が希薄する

② 統合後の経営管理が必要

③ 不要な資産や負債も引き継いでしまう

それでは詳しくチェックしていきましょう。

① 親会社の株式が希薄化する

新株を発行する場合、既存株主の持分比率が減少します。

というのも、株式交換にあたり子会社側の株主に株式を交付するための新株を発行した場合、親会社の発行済株式数が増加します。そのため、1株当たりの利益が一時的に下落してしまうのです。このような株式価値の下落を「株式の希薄化」と呼びます。

② 統合後の経営管理が必要

完全子会社化した後のシナジー創出や経営統合が求められます。異なる企業文化を持つ組織を統合することは容易ではなく、統合後の人員配置や役職の調整も必要になるでしょう。事前の計画やコミュニケーションが必要不可欠です。

また、株主構成に変化が起きるため、株主総会での議決権割合や価値の低下なども懸念されます。売り手側の株主も経営に関与するようになるため、比率によっては売り手株主と一緒に議決案を検討していく必要が出てくるでしょう。

③ 不要な資産や負債も引き継いでしまう

株式交換によるM&Aは会社をそのまま譲り受ける手法となり、事業譲渡のように特定の事業のみの買収はできません。そのため、買い手にとっては不要な資産や負債も引き継ぐこととなります。株式交換を活用する場合は、売り手の潜在債務には特に注意が必要となるでしょう。

事例解説で実際のイメージを掴める!──株式交換の事例を紹介

ここで弊社がご支援をした株式交換の事例をご紹介します。

| 項目 | 内容 |

|---|---|

| 買い手 | 株式会社ユーグレナ |

| 売り手 | 株式会社サティス製薬 |

| スキーム | 100%株式交換(簡易株式交換) |

| 効力発生日 | 2024年2月 |

スキンケアD2Cブランドから高評価を得ている、国内有数の化粧品ODM製造であるサティス製薬が、世界で初めてユーグレナの大量生産を成功させたバイオテクノロジー企業のユーグレナと、株式交換によりM&Aを行った事例です。

ユーグレナの強みである基礎研究力および営業・マーケティング力と、サティス製薬の強みである化粧品に特化した研究開発力・製品開発力を掛け合わせることで、シナジーを創出できるという判断からM&Aに至りました。

ここで用いられたのが「株式交換」というスキームです。

サティス製薬の発行済株式数2,275,000株のすべてが、現金ではなくユーグレナの株式によって交換されました。

本件は、DCF法に基づき、1株当たりの株式価値を算定のうえで実施されました。

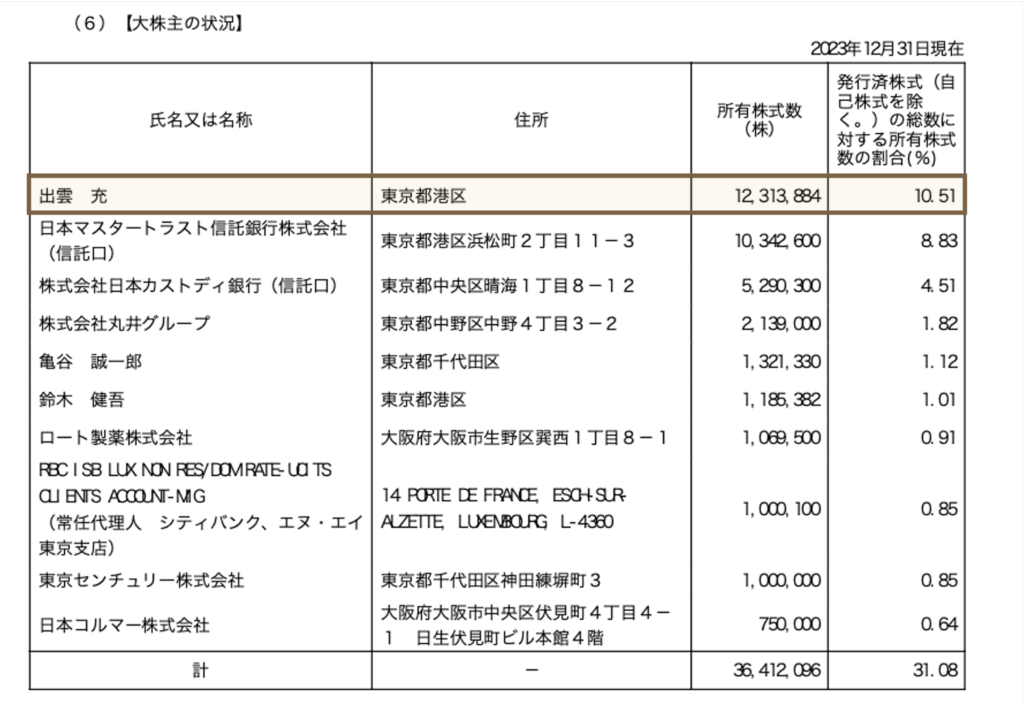

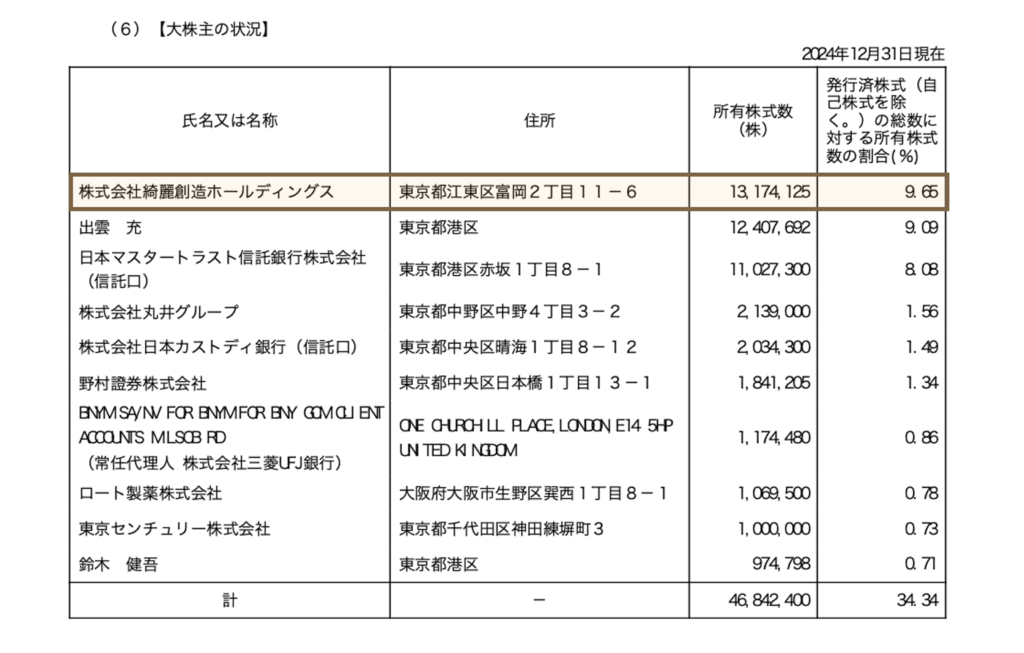

今回の株式交換により、ユーグレナの株式を取得したサティス製薬の親会社(綺麗創造ホールディングス)は、ユーグレナの株主となりました。

また、これに伴いユーグレナの筆頭株主は、創業者で代表取締役社長の出雲充氏から、サティス製薬グループの親会社である綺麗創造ホールディングスへと移りました。

▼M&A前のユーグレナの株主構成

【引用】ユーグレナ2023年12月期有価証券報告書P52 大株主の状況

【引用】ユーグレナ2024年12月期有価証券報告書P53 大株主の状況

この株式交換による資本提携は、両社が今後さらに成長するための新たなパートナーシップを築いた象徴的な事例です。

「人と地球をもっと綺麗に、ずっと綺麗に」を掲げるユーグレナと、「1人でも多くの女性に正しい綺麗を」を掲げるサティス製薬が、株式を持ち合うことでより強固な関係性を築きながら、ヘルスケア分野におけるサステナブルな未来の共創が期待されています。

▼詳細はこちら

簡易株式交換による株式会社サティス製薬及び日本ビューテック株式会社の完全子会社化に関するお知らせ

非適格株式交換に該当すると思わぬ税負担も?──株式交換の適格要件とは?

適格株式交換は、一定の要件を満たす場合に活用できる株式交換の一種です。非適格株式交換に該当すると、売り手企業の一定資産に関して時価評価が必要となり、場合によっては税負担が生じます。株式交換を検討する際は、適格要件に該当するか確認しておくと良いでしょう。 以下から、適格株式交換や適格要件について解説していきます。

適格株式交換とは?

適格株式交換とは、一定の要件を満たす株式交換です。

適格要件を満たさない「非適格株式交換」とは税務上区別されます。

適格要件(税務)

次に適格要件について詳しく解説します。

適格株式交換には3パターンのケースがあり、認められるための条件がいくつか存在します。

適格株式交換となる3つのパターン

適格株式交換であるとみなされるパターンは以下の通りです。

| 完全支配関係(グループ内再編100%) | 株式交換を実施する時点で、親会社と子会社が100%グループ関係にあり、親会社が子会社の発行済株式を間接的に保有する場合。 |

| 支配関係(グループ内再編50%超) | 株式交換を実施する時点で、親会社が子会社の発行済株式の50%超を直接または間接に保有する場合。 |

| 共同事業目的(共同事業再編) | 親会社が他の支配法人と共同で事業を行う目的で、共同して株式交換を実施する場合。 |

適格株式交換の条件

適格株式交換に該当するには、一連の以下の条件を満たす必要があります。

| (完全)支配関係の継続 | 株式交換後も(完全)支配関係の継続が見込まれること |

| 株式以外の不交付 | 株式交換の対価につき譲受企業の株式以外の財産が交付されないこと |

| 従業員の引継ぎ | 株式交換後、譲渡企業の80%以上に相当する従業者が引き続き業務に従事することが見込まれること |

| 事業の継続 | 株式交換後、譲渡企業の主要な事業を引き続き行うことが見込まれること |

| 事業の関連性 | 譲渡企業の主要な事業と譲受企業が行っている事業が相互に関連するものであること |

| 株式の継続保有 | 譲渡企業の支配株主について、株式交換後により交付された譲受企業の全株式の継続保有が見込まれること |

| 事業規模または経営参画 | 子会社の規模が親会社の一定割合以上であるか、子会社の株主が親会社の経営に参加すること |

支配関係の状況に応じて以下の要件を満たすことで、適格要件を満たすことができます。

▼3パターンの判定条件

| (完全)支配関係の継続 | 株式以外の 不交付 |

従業員引継ぎ | 事業継続 | 事業関連性 | 株式の 継続保有 |

事業規模/ 経営参画 |

|

|---|---|---|---|---|---|---|---|

| 完全支配関係 (グループ内再編100%) |

◯ | ◯ | ー | ー | ー | ー | ー |

| 支配関係 (グループ内再編50%超) |

◯ | ◯ | ◯ | ◯ | ー | ー | ー |

| 共同事業目的 (共同事業再編) |

◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

各立場で気を付けるべきポイントを解説!──株式交換における税務上の留意事項

株式交換は税務上の取扱いに注意が必要です。

ここでは、完全子会社・完全親会社・完全子会社の株主、それぞれにおける税務上の取扱いについて解説します。

① 完全子会社における税務上の取扱い

完全子会社については、「適格株式交換」と「非適格株式交換」のどちらに該当するかにより取扱いが異なります。

適格株式交換の場合、完全子会社の資産の評価替えは実施されないため、課税は生じません。

非適格株式交換の場合は、完全子会社の資産のうち「固定資産」「土地」「金銭債権」「有価証券」「繰延資産」において資産の時価評価が行われます。ただし、含み損益が資本金等の額の2分の1または1,000万円未満であれば、時価評価の必要はありません。

② 完全親会社における税務上の取扱い

完全親会社では、適格株式交換と非適格株式交換のいずれの場合でも課税は生じません。ただし、完全子会社株式の取得価額に差異が生じます。

適格株式交換において、完全子会社の株主が50名以上である場合は、取得価額は完全子会社の簿価純資産に基づいて算定されます。一方で、完全子会社の株主が50名未満である場合は、各株主が保有する完全子会社株式の帳簿価額の合計が取得価額となります。

非適格株式交換では、原則として完全子会社株式の取得価格は、交付される財産の時価となります。

③ 完全子会社の株主における税務上の取扱い

株式交換の対価が完全親会社の株式のみである場合、完全子会社の株主は、適格・非適格に関係なく、完全子会社株式を帳簿価額により譲渡したとみなされ、譲渡損益は発生しません。

ただし、対価に現金等が含まれる場合には、完全子会社株式は時価で譲渡したものと考え、譲渡損益が計上されます。

6ステップで分かりやすく解説!──株式交換の流れ・法務手続き

株式交換を行う際には、契約の締結から実際の株式発行・登記手続きまで、複数のステップが必要になります。

以下では、株式交換の一般的な流れを6つのステップで解説します。

① 基本合意の締結

まずは売り手と買い手の両社間で、経営統合に向けた話し合いを行います。基本合意で主に話し合う内容は、以下の通りです。

・株式交換の目的・スキームの確認

・交換比率の概算(株式価値の評価)

・PMI(経営統合後の方針)の検討

・適格要件の確認(税務メリットを受けるため) など

このタイミングでは、株式交換ありきで話し合いを進めるのではなく、株式譲渡や合併など、M&Aの他の手法の可能性も含めて話し合いを進めるのが一般的です。その中で株式交換が最善の手法と判断された場合、次のプロセスに進みます。

また、この段階では以下のポイントを確認しておくと良いでしょう。

・ 売り手側の希望株価

・ 親会社の株価の安定性(株式交換の対価になるため)

・ 株式交換後の経営体制の整備方針 など

② 株式交換契約の締結(最終合意)

株式交換を行うにあたり、株式交換契約を締結します。株式交換契約の締結については、会社法で「契約の効力発生日の前日までに取締役会を開催し、特別決議での承認を得なければいけいけない」と決まりがあるため、取締役会の決議が必要です。

取締役会で承認を得ることができれば、株式交換契約の締結が可能となります。株式交換契約書には特定の形式はありませんが、一般的に以下のような項目が含まれます。

・株式交換の宣言

・株式交換の目的

・株式交換比率(1:○○の比率)

・実施予定日(効力発生日)

・株式交付の方法(新株発行 or 自己株式交付)

・役員体制・統合後の経営方針

・変更される定款

・善管注意義務(善良な管理者の注意義務)など

なお、株式交換契約の締結では以下の点を重点的に確認しましょう。

・交換比率が適切か?(株主が不利益を受けないか)

・適格要件を満たしているか?(税務上のメリットを活かせるか) など

最終合意後は、会社法で定められた日(株主総会開催日の2週間前など)から、事前開示書類*を本店に備え置く必要があります。

*事前開示書類:株式交換契約書や決算報告書など、株主や債権者が株式交換を判断するための書類。株式交換契約の内容、株式交換の対価の相当性に関する事項、相手方当事会社に関する事項などが含まれる。

③ 株主総会決議など各種手続きの進行

株式交換を行うためには、株主総会の特別決議による承認を得なければなりません。株主総会決議を実施するにあたり、まずは「招集通知」と呼ばれる、株主総会開催の通知を株主に発送します。発送期限は、上場企業の場合は開催の2週間前、非上場企業の場合は開催の1週間前までです。

特別決議の承認を受けるためには、原則として議決権の過半数を所有する株主が出席し、その3分の2以上の承認を得る必要があります。なお、簡易株式交換や略式株式交換では、株主総会での特別決議は不要です。

その他、以下のような手続きも進めていきます。

株式の買取請求

株式交換に反対する株主がいる場合、売り手・買い手いずれの株主も、株式の買取請求が認められています(株式買取請求権)。

株券提出

売り手が株券発行会社であり、かつ株券を発行している場合は、株式交換の効力発生日までに株券を提出する必要があります。

債権者保護手続き

以下のいずれかに該当する場合には、債権者保護手続きを行う必要があります。

① 売り手が発行する新株予約権付社債の新株予約権について、買い手の新株予約権が割り当てられる場合

② 株式交換の対価として親会社の株式以外の財産を交付される場合

これらの場合、対象となる債権者に所定事項を通知し、株式交換に異議を述べる機会を与えます。その上で、異議を述べた債権者に対し、効力発生日までに必要な手続きを行います。

④ 株式交換の実行(株式の発行・交付)

株主総会の承認を得た後、親会社の株式を発行し、子会社の既存株主に交付します。

新株発行(増資)の場合、 親会社が新たに株式を発行し子会社株主に交付します。一方、自己株式の活用の場合、既存の自己株式を利用して交付することで希薄化を防げます。

株式交換の効力は株式交換契約で定められた効力発生日から発生します。基本的に売り手では、株式交換における株式数や資本金に変動がないため、登記は不要です。 ただし、株式対価の株式交換において、買い手が新株を発行する場合には、株式数や資本金に変動が生じます。この場合は、効力発生日から2週間以内に変更登記を行わなければなりません。

⑤ 登記手続き・適時開示(上場企業の場合)

株式交換が完了した後、法務局への登記と、上場企業のみ金融商品取引法上の適時開示が必要となります。

適時開示は上場企業のみに課されるものです。株式交換比率や承認状況を適時開示し、M&Aによるシナジーや財務影響を投資家に明示します。

この段階では以下の点に注意すると良いでしょう。

・株価への影響

親会社の株価変動リスクを把握した上で株主対応を実施します。

・PMI(統合後の経営統合)

買収後の組織統合やシナジー創出のための具体的な施策を実行します。

なお、完全親会社および完全子会社は株式交換の効力発生後の6ヶ月間、事後開示書類を本店に備置する義務があります。事後開示書類には、買い手に移転した売り手の株式数、株式交換の効力発生日、株式交換の手続き結果や差止請求、反対請求の状況などを記載します。

まとめ:株式交換は戦略的なM&A手法。納得できる形で進めることが重要!

株式交換では、交換比率の設定・税務メリット・統合後の運営など、慎重な判断が求められます。株式交換を検討する際は、M&Aの専門家と相談しながら進めると良いでしょう。

株式会社NEWOLD CAPITALでは、経験豊富なM&Aアドバイザーが親身になって貴社の成長戦略を支援します。M&Aを検討されている方は、ぜひお気軽にご相談ください。