企業の成長戦略やM&Aを検討する中で、LBO(レバレッジド・バイアウト)という手法に触れることがあるかもしれません。

LBOは、企業の資産や将来のキャッシュフローを活用し、自己資金を抑えて企業を買収する手法です。

特にM&Aや事業承継、成長投資の資金調達を考える経営者にとって、この手法を理解することは非常に重要となります。

本記事では、LBOの基本概念、メリットとデメリット、そして具体的な活用事例について詳しく解説します。

ぜひ、M&Aの検討などにお役立てください。

Contents

- 1 少ない資金でも大規模な買収が可能? ──LBO(レバレッジド・バイアウト)とは?

- 2 大規模な買収、投資効率UP…様々な特徴を持つ! ──LBOの目的と特徴

- 3 買い手や手法に違いがある! ──LBO・MBO・EBOの違い

- 4 レバレッジ効果があるのはLBOならでは! ──LBOと通常の買収との違い

- 5 4つのフェーズを詳しく解説! ──LBOの流れ

- 6 買い手・売り手・金融機関それぞれにメリットあり! ──LBOを活用するメリット

- 7 売り手は経営自由度の低下や金利負担増加に要注意! ──LBOのデメリット・リスク

- 8 歴史に残る事例、成功・失敗事例、最新の事例まで徹底解剖! ──LBO活用の事例

- 9 LBOに不安を感じる経営者様へ

少ない資金でも大規模な買収が可能? ──LBO(レバレッジド・バイアウト)とは?

LBOとは、レバレッジド・バイアウト(Leveraged Buyout)の略で、企業買収の際に、買収対象企業の資産や将来のキャッシュフローを担保に資金調達を行う手法です。

通常、企業の買収における資金調達は買い手の信用力に依存しますが、LBOでは、買収対象となる対象会社(売り手)の信用力を活用します。そのため、LBOを用いたM&Aでは、買い手は自らの資産やキャッシュフローを直接用いる必要がなく、少ない自己資金で大規模な買収を実現できる点が特徴です。

また、金融機関からの融資を利用して株式を買収することで、自己資金にレバレッジ効果(少ない資金で大きなリターンを得られること)が生じます。つまりLBOは、投資効率を高める手法でもあるのです。

※本コラムでは、説明をわかりやすくするために、「譲受企業」を「買い手」、「譲渡企業」「対象会社」を「売り手」と表現します。

大規模な買収、投資効率UP…様々な特徴を持つ! ──LBOの目的と特徴

では、実際にLBOはどのような目的で活用されるのでしょうか。LBOの特徴も踏まえて解説していきます。

まず、前述した通り、LBOでは買い手ではなく売り手の信用力に依存することから、自社の資金だけでは買収が難しい大きな規模の企業を、借入金を活用して買収することが可能になります。

また、LBOは、金融機関からの融資を利用して株式を取得し、自己資金にレバレッジ効果を生じさせることで投資効率を高めることも期待できます。そのため、IPOやM&Aによって企業の株式を譲渡し、利益を得ることもLBOの目的の一つです。

融資割合が高いほどレバレッジ効果も高まり、投資効率が向上します。ちなみに、利益率の目標は20~30%が一般的です。

さらに、LBOでは企業の経営権を獲得しつつ、リスクを分散することができます。というのも、LBOにおいて金融機関が返済を求めるのは、あくまで売り手です。買い手に対し遡求(リコース)ができない「ノンリコース*」という性質を持つため、買い手のリスクは出資した資金のみに限定されます。詳しくは、後述の『通常の買収との違い』で解説します。

その他、PEファンドに限らず、事業会社による戦略的買収でも活用されるケースがあります。

*ノンリコース:買収資金の調達において、借入を行う法人の株主の信用力ではなく、売り手企業の信用力のみで融資が行われること。これにより、買い手に対し遡求(リコース)ができなくなる。

買い手や手法に違いがある! ──LBO・MBO・EBOの違い

LBOとよく似た手法として、MBO、EBOという手法があります。それぞれの違いや特徴について見ていきましょう。

MBO(マネジメント・バイアウト)

MBOは、「マネジメント」という言葉が示す通り、企業の経営陣が自社の株式を買い取り、経営権を取得する手法です。

多くのMBOでは外部資金の調達が必要となり、PEファンドからの資金やLBOの仕組みを用いることが一般的です。調達した資金で自社の事業部門や全株式を取得し、経営権を掌握します。特に、敵対的買収のリスクや株主からの増配要求を避けるために利用されることが多いです。

MBOの流れとしては、経営陣がSPC(特別目的会社)を設立し、このSPCが株式を買い取ります。MBO完了後、SPCと企業が合併し、株式を非公開にするケースが多いです。

EBO(エンプロイー・バイアウト)

EBOは、「エンプロイー」という言葉が示すように、従業員が株式を買い取り、事業の買収や経営権の取得をする手法です。

仕組みとしてはMBOとほぼ同様ですが、買い手が経営陣ではなく従業員になるのが特徴です。

後継者がいない非上場の中小企業では、社内の人材を昇進させる際にEBOがよく使われます。上場企業では、株式取得のために多額の資金が必要な場合があり、その際には金融機関や他の第三者が資金提供を行うこともあります。

| LBO | MBO | EBO | |

|---|---|---|---|

| 買い手 | PEファンド・企業 | 自社の経営陣 | 自社の従業員 |

| 目的 | 企業価値向上・成長戦略 | 経営の独立・方針の維持 | 従業員による事業継続 |

| 手法 | 金融機関から買収資金の大部分を借入(レバレッジ)で調達 | 経営陣が、借入や出資を活用し、現在の株主から株式を取得 | 従業員が、借入や出資を活用し、現在の株主から株式を取得 |

レバレッジ効果があるのはLBOならでは! ──LBOと通常の買収との違い

次に、LBOと一般的な買収との違いや、事業会社がLBOを活用するケースについて解説します。

通常の買収との違い

通常の買収では、買い手が自分の資金や自ら金融機関から調達した資金で売り手の株式を譲り受けます。そのため、買い手は譲受資金全体に対して責任を負います。

一方、LBOでは、買い手が一部の譲受資金を負担しますが、残りは売り手の信用力を使って借入を行い、売り手の株式を譲り受けます。つまり、買い手は一部の資金の責任のみを負い、残りは売り手が負担するということです。売り手が負担する残りの部分のことを「LBOファイナンス」と呼びます。

LBOでは、売り手の信用力を使って資金を調達するため、買い手の資金負担を減らせる「レバレッジ効果」が生まれます。これが通常の買収との大きな違いです。

この仕組みにより、通常の買収では自己資金の範囲でしか買収ができないところを、LBOでは大規模な買収が可能になります。 ただし、負債が増大する分、財務リスクが高くなることは念頭に置いておきましょう。

| 通常の買収 | LBO | |

|---|---|---|

| 資金調達元 | 買い手企業の自己資金や銀行融資 | 売り手企業の資産やキャッシュフローを担保に借入 |

| 借入の負担先 | 買い手企業 | 売り手企業 |

| 資本効率 | 自己資金を多く投下するため低い | レバレッジ効果により高められる |

| 買収規模 | 自己資金の範囲 | 借入により大規模な買収が可能 |

| 財務リスク | 自己資金中心のため低い | 負債が増大するため高い |

事業会社がLBOを活用するケース

LBOはPEファンドが活用するのが一般的ですが、事業会社がLBOを利用するケースも一定数存在します。

前提として、事業会社がLBOを活用するケースはほとんどありません。事業会社にとってLBOは、多額の借入を活用するため、金利負担が重くなり、財務リスクが増大するからです。借入が膨らむと、キャッシュフローの大部分が返済に充てられるため、事業成長に必要な資金の自由度も低下してしまう恐れがあります。

また、PEファンドは、投資回収を目的としてLBOを活用し、買収した企業の価値向上後に譲渡しますが、事業会社は長期的な成長やシナジーを重視するため、LBOの活用は適さないことが多いです。

それでも事業会社がLBOを活用する理由として、買い手の投資金額を低減できる点やノンリコースである点が挙げられます。買い手はLBOファイナンスの返済義務を負わない点も、事業会社がLBOを活用する理由の一つでしょう。

また、一般的な買収では、増資によって買い手の発行株式が増加するため、買い手の株式が希薄化してしまう恐れがあります。しかし、LBOを用いれば、買い手は増資を行わないため、買い手の株式の希薄化は生じません。

以上のように、コスト面や経営の自由度における懸念があっても、それを上回るほどのメリットがあるため、事業会社がLBOを活用する事例も一定数存在します。LBOを活用するべきかどうかは、専門家に相談したうえで判断すると良いでしょう。

4つのフェーズを詳しく解説! ──LBOの流れ

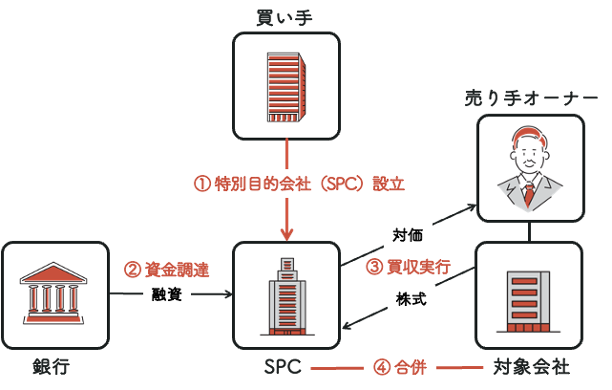

では、LBOはどのようなプロセスで進行するのでしょうか。SPC(特別目的会社)の設立から買収後の合併まで、一連の流れと仕組みを解説します。

まず、LBOのプロセスは大きく分けて、以下の4つのフェーズがあります。

① 特別目的会社(SPC)の設立

② 資金調達

③ 買収実行

④ SPCと売り手の合併

それでは、一つずつ詳細を見ていきましょう。

① 特別目的会社(SPC)の設立

LBOにおけるSPCの設立は、買収プロセスでリスクを制限するために不可欠なステップです。

買い手はまずSPCを設立します。株式会社として設立するのが一般的です。 また、SPCは買収交渉の過程で設立されるため、買収交渉が成立しなかった場合を考慮し、安価な資本金(1円~)で設立することができます。

それから、SPCと売り手企業の間で株式譲渡契約を結びます。この契約は、貸付人からローン実行の条件を満たす証明(コミットメントレター)を取得し、資金調達が確実に行われることを確認してから資金調達を行うのが一般的です。

② 資金調達

SPCは買収を目的として設立されるため、事業収益や資産を持たないことが一般的です。そのため、買収資金を確保するために、大きく分けて「エクイティ(自己資金や投資資金)」と「デット(借入金)」の2つを組み合わせたファイナンスを実施します。

エクイティによる資金調達

エクイティファインナンスは、SPCに対する出資の形で資金調達が行われます。主に、PEファンド(プライベート・エクイティファンド)が、SPCに資本を投入し、買収資金の一部を提供するケースが一般的です。

PEファンドから資金を調達する際には、SPCとPEファンドが投資契約を結び、SPCに出資が行われます。投資契約は私的な契約であり、株主間の権利や投資条件はこの契約で定められるという点に注意が必要です。

デットによる資金調達

エクイティファンナンスだけでは十分な買収資金を確保できないため、多くの場合、デットファイナンス(借入金) を活用します。これにより、レバレッジ(借入を活用した投資効果)を効かせながら買収を実行することが可能となります。 具体的には、SPCと金融機関の間で金銭消費貸借契約を締結し、クロージング日当日、SPCが金融機関からLBOファイナンスとして買収資金を調達します。

③ 買収実行

株式譲渡契約に基づき、調達した資金で対価を支払い、売り手の株式を取得します。

買収対価の支払い

売り手の株主は、SPCに株式を譲渡します。LBOローンの形成やリターンの最大化を目指すため、売り手の株式を100%取得し、完全な経営権を握ることが一般的です。

SPCが売り手に株式の対価を支払い、買収が完了すると、SPCは親会社、売り手は完全子会社となります。

なお、買収に応じない株主や少数株主に対しては、スクイーズアウトという手続きを用いて、株式を強制的に買い取ることがあります。

④ SPCと売り手の合併

買収が完了すると、通常SPCは売り手と合併します。基本的にこの合併は、LBOローンを提供する金融機関からの要請によるものです。合併した売り手は、SPCの債権債務を引き継ぎ、金融機関への返済義務を負うことになります。

【合併される理由】

合併が一般的となっている理由は、「LBOローンの返済原資の確保」と「構造的劣後関係の解消」の2点が挙げられます。

LBOローンの返済原資の確保

LBOローンは大前提として「売り手の信用力に依拠したローン」です。つまり、このローンは、売り手の信用力を根拠にして、SPCに対して提供されます。

売り手がSPCと合併しない場合、売り手からの配当金や経営指導料などがSPCの返済原資となります。

構造的劣後関係の解消

もしSPCと売り手が合併しない場合、LBOローンの貸し手はSPCの債権者の立場に留まり続けます。この場合、売り手の他の債権者(取引先など)に対して劣後する、いわゆる「構造的劣後関係」となります。

これに対して、SPCと売り手が合併することで、事業キャッシュフローを生み出し、返済原資を確保することができます。同時に、LBOローンの貸し手も新会社の債権者となり、構造的劣後関係が解消されるのです。

【合併を行わないケース】

ただし、一部の場合、合併しないケースも存在します。例えば、特別目的会社を持株会社として維持してホールディングス体制を取る場合や、許認可等との関係上支障がある場合などです。

買い手・売り手・金融機関それぞれにメリットあり! ──LBOを活用するメリット

LBOを活用することで、買い手・売り手それぞれにメリットがあります。ここでは、それぞれの立場からメリットについて解説します。

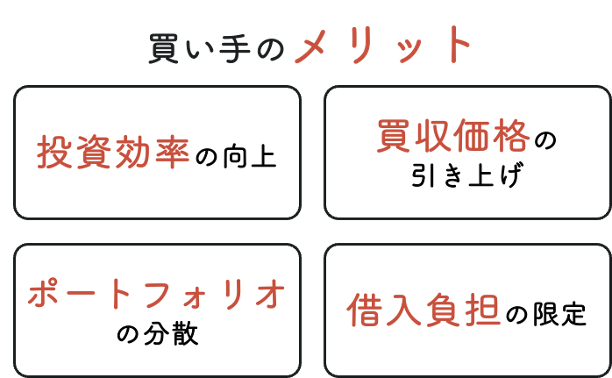

買い手のメリット

買い手のメリットとして以下の4点が挙げられます。

① 投資効率の向上

② 買収価格の引き上げ

③ ポートフォリオの分散

④ 借入負担の限定

それでは一つずつ詳しく見ていきましょう。

① 投資効率の向上

買い手がLBOファイナンスを利用せず、自己資金のみで買収を行う場合に比べ、LBOを活用することでレバレッジ効果を得ることができます。

なぜなら、LBOの資金調達では売り手の資産やキャッシュフローを担保に金融機関から融資を受けるため、売り手の負債となり、買い手の自己資金の負担を軽減できるからです。

中でも、買い手がPEファンドの場合、ファンドの運用成績が重要視されるため、ファンド側は少しでも投資効率の改善を図るべく動きます。その結果、積極的にレバレッジを活用し、効率的な資本運用を図ることが可能となります。

② 買収価格の引き上げ

買収プロセスにおいて競争が生じた場合、LBOファイナンスを利用することで、より高い買収価格を提示することができます。

LBOファイナンスを利用することで、買収価格において競争優位に立つことが期待できるのです。

③ ポートフォリオの分散

「ポートフォリオの分散」とは、資産運用において、単一資産への投資よりも、複数資産を適切に組み合わせた投資のほうが、同じリターンを得るためのリスクを低減させる効果を指します。

買い手は、LBOファイナンスを利用することで、個別の買収案件における自身の投資金額を抑えることができます。これにより、自己資金のみで投資を行うフルエクイティに比べ、より多くの案件に分散して投資することが可能になります。

その結果、投資ポートフォリオの分散が進み、ポートフォリオ全体のリスクが軽減されます。

④ 借入負担の限定

買い手が事業会社である場合、自己の借入によって買収資金を調達するのが困難なケースも存在します。

例えば、社債を発行して信用格付けを取得している場合、追加の借入により財務状況が悪化し、格付けが低下するリスクを避けたいと考えることがあります。また、既に多額の借入金がある場合、金融機関から追加の融資を受けるのが難しい状況も考えられます。

こうした場合、自社の信用力に基づく従来のファイナンス手法ではなく、売り手の信用力を活用したLBOファイナンスを利用することで、自社の借入負担を増やさずに買収資金を調達することが可能になります。

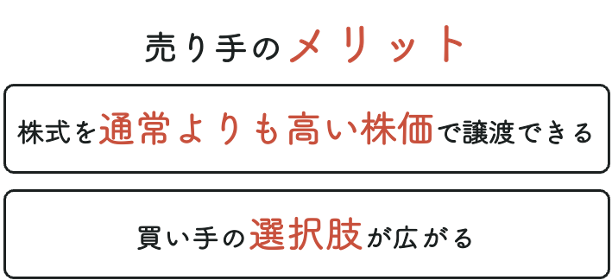

売り手のメリット

次に、売り手に対するメリットは以下の通りです。

① 株式を通常よりも高い株価で譲渡できる

② 買い手の選択肢が広がる

こちらも一つずつ解説していきます。

① 株式を通常よりも高い株価で譲渡できる

LBOを活用することで、買い手は株式の取得価格を可能な限り引き上げることができます。その結果、譲渡価格が引き上げられ、売り手にとっても「より高いバリュエーションの実現」というメリットを享受できるのです。

② 買い手の選択肢が広がる

LBOを活用すると、自己資金が限られる買い手(MBOを検討する経営陣、ファンド、事業会社など)も買収資金を確保することができるため、売り手はより多くの買い手候補を募ることができます。

これにより、資本提携先の選択肢が増え、競争原理が働くことで、より有利な条件で譲渡できる可能性が高まります。

金融機関のメリット

金融機関のメリットとして、「高い収益性の確保」が挙げられます。

LBOローンは、高い負債比率(レバレッジ)による財務リスク、返済リスクなどを考慮し、通常の事業融資よりも高い金利を設定することで、リスクとリターンのバランスを取っています。

そのため、通常の融資よりも高金利であり、手数料収入も見込めるため、金融機関にとって収益性の高い金融商品となります。

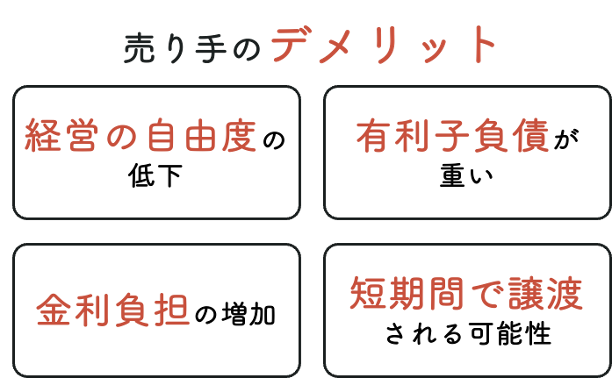

売り手は経営自由度の低下や金利負担増加に要注意! ──LBOのデメリット・リスク

LBOには多くのメリットがある一方で、売り手にとっては以下のようなデメリットが存在します。

① 経営の自由度の低下

② 有利子負債が重い

③ 金利負担の増加

④ 短期間で譲渡される可能性

それでは、一つずつ解説していきます。

① 経営の自由度の低下

LBOローンにはコベナンツ(財務制限条項)が設定されるため、経営判断が制約されることがあります。コベナンツとは、契約当事者が特定の行為を行う・行わないことを約束する規定のことです。

LBOファイナンスは、金融機関にとって高い収益をもたらす一方で、リスクも大きいため、コベナンツや担保の設定により、買い手および売り手の経営に一定の制約が課されます。 具体的には、年間の設備投資金額が抑制されたり、遊休不動産を担保として設定することで自由が抑制されたりします。こうして、買い手や売り手は柔軟な経営が難しくなり、経営の自由度が低下してしまうのがデメリットの一つです。

② 有利子負債が重い

高額なLBOローンを利用することで、負債比率が上昇し、財務リスクが高まります。

買収時に調達したLBOファイナンスが売り手にとって過大な負担となってしまう場合があります。例えば、当初見込んでいた業績改善やシナジーが期待どおりに実現できず、巨額の有利子負債が売り手の経営を圧迫するケースです。

その結果、LBOで巨額の借入を調達することになった売り手が有利子負債を返済しきれず、倒産に至るケースが実際に存在します。通常の会社経営と比較して、利益を生み出すプレッシャーも大きくなるでしょう。

こうした事態を防ぐためには、適正な売買価格を設定することが大切です。また、買い手はコストシナジーや売上シナジーを見込めるような企業を買収することで、負担を軽減できます。

③ 金利負担の増加

市場金利の変動により、LBOローンの返済負担が増えるリスクがあります。

また、LBOローンは通常の融資よりも高い金利を設定することで、リスクとリターンのバランスを取っているため、ファイナンスのコストが高くなり、会社の金利負担が増します。すると、現預金が流出し、売り手の成長投資に使える現預金が減少してしまうのです。

高い収益を維持できれば問題ありませんが、収益力が低下した場合、金利の返済を優先するために、必要な投資ができなくなってしまう可能性があります。 リスクを抑えるためには、LBOを検討する時点で、債務が少なく経営状態が安定している企業を対象にするべきだと言えます。

④ 短期間で譲渡される可能性

PEファンドの場合、売り手企業の価値を向上させ、株式の再上場や第三者への譲渡による利益を目的としてLBOが活用されます。そのため、企業が短期間で譲渡されてしまうケースも少なくありません。

一方で、中長期で保有し、成長を支援するPEファンドも存在します。適切な買収先を選定するためにも、アドバイザーに相談しながら慎重に進めましょう。

歴史に残る事例、成功・失敗事例、最新の事例まで徹底解剖! ──LBO活用の事例

歴史に残る事例、成功・失敗事例、最新の事例を解説します。

| 歴史に残る事例 | KKRによるRJRナビスコの買収(1988年) |

| 成功事例 | ソフトバンクによるボーダフォンの買収(2006年) |

| 失敗事例 | ダイセンホールディングスによるさとうべネックの買収(2012年) |

| 最新の事例 | 日本産業パートナーズ(JIP)による東芝の買収(2023年) |

KKRによるRJRナビスコの買収(1988年)

LBOの代名詞とも言えるのが、KKRによるRJRナビスコ買収です。

PEファンドのKKR(Kohlberg Kravis Roberts)は、米国の大手タバコメーカーであるRJレイノルズと食品メーカー(オレオ、リッツ、プレミアムクラッカーなど)が発足したRJRナビスコを250億ドルで買収しました。

RJRナビスコは、規模は拡大したものの利益が伸び悩み、株価低迷に陥っていました。この状況を打破するためにRJRナビスコの経営陣は、株価低迷を理由にMBO(マネジメント・バイアウト)を試みるものの、最終的に投資ファンドのKKRが買収することとなりました。

KKRは、当時すでにLBOの先駆者として成功を収めていたため、LBOを活用し、大規模な資金を調達することができました。

しかし、LBOの影響でRJRナビスコは約190億ドルの巨額の負債を抱えることになり、財務状況が悪化。事業売却を余儀なくされました。最終的に、KKRは利益を得たものの、LBOのリスクが浮き彫りになった歴史に残る事例です。

ソフトバンクによるボーダフォンの買収(2006年)

携帯電話世界最大手のVodafone Group(イギリス)の日本法人ボーダフォンを、ソフトバンクがLBOを活用して買収した事例です。

ソフトバンクは、日本の携帯電話事業に参入することを目指し、ボーダフォンを買収することで、設備、サービス、技術、ブランド力を手に入れ、新規参入を果たしました。

この買収は、日本の携帯電話市場に大きな変革をもたらし、ソフトバンクの成長戦略の転換点となった成功事例といえます。

本件は、ソフトバンクが約1兆7,500億円で買収しましたが、ソフトバンク本体が出資したのはたった2,000億円です。

どのように約1兆7,500億円で買収することができたのでしょうか。その仕組みは次の通りです。

まず、ソフトバンクは2,000億円の出資をして、子会社を作ります。また、ヤフージャパンから1,200億円の出資とボーダフォン本体からの4,000億円の出資(劣後ローン)で調達しています。そして、銀行から約1.1〜1.2兆円のLBO調達をしました。

買収後に、その企業の価値を上げることが必須とはなりますが、ソフトバンクにとっては負担の少ない買収をすることができました。

ダイセンホールディングスによるさとうべネックの買収(2012年)

さとうべネックは、かつて大分県大分市に本社を置いていた総合建設会社(ゼネコン)です。

1938年に創業し、1996年6月期には売上高766億円を計上するなど、一時は大分県で最大のゼネコンでしたが、公共事業の減少などにより経営が悪化し、2006年に企業再生ファンドのネクスト・キャピタル・パートナーズの支援を受けました。

その後、業績は回復し、2011年には実質無借金で現預金20億円を保有するまでになり、ネクスト・キャピタル・パートナーズは、福岡県福岡市のダイセンビルディングに全株式を譲渡しました。

その際に、ダイセンビルディングはLBOファイナンスで、さとうべネックを担保に買収資金の13億円を調達したとされています。

しかし、買収後にさとうべネックの資金から13億円が返済に充てられたことで、資金繰りが急激に悪化。膨大な借入金と利息の返済が重くのしかかり、経営が行き詰まりました。その結果、2012年に民事再生法の適用を申請しましたが、再建は果たせず、同年に破産手続きが開始されました。

日本産業パートナーズ(JIP)による東芝の買収(2023年)

東芝は、2023年に日本産業パートナーズ(JIP)を中心とする国内連合により、約2兆円のLBOを活用したTOB*(株式公開買い付け)が成立し、上場廃止されました。

この買収には、JIPのほか国内20社以上が出資し、日本におけるLBOを活用した代表的な大型案件です。

東芝の事業は多岐にわたり、事業整理の難しさやLBOによる財務負担の影響など、課題も多いとされています。今後LBOによる財務負担を乗り越え、キャッシュフローの改善を実現できるかが、注目されます。

*TOB:買い手が事前に期間・価格・株数を公告し、既に保有している不特定多数の株主から、対象企業の株式を大量に買い付けるM&A手法の一つ。一定の上場株式の買付けを行う場合に必要になる。

LBOは、企業買収の強力な手法である一方、成功と失敗のリスクを伴います。事例を通じて、戦略的な活用方法を理解し、慎重な計画と実行が求められることがわかります。

LBOに不安を感じる経営者様へ

ここまでLBOについて解説してきましたが、「LBOを受け入れても本当に大丈夫なのか?」「負債を抱えることで、会社や従業員に影響が出るのでは?」など、ご不安を感じている経営者の方もいらっしゃると思います。

株式会社NEWOLD CAPITALでは、中小企業庁が創設したM&A支援機関の登録組織として、事業承継や成長戦略を目的としたM&Aをフルサポートしています。経験豊富なアドバイザーが、高品質かつリーズナブルな費用で貴社をご支援します。M&Aをご検討中の方は、ぜひお気軽にご相談ください。